最近,A股连续创新低,看空股市的文章一篇接着一篇,甚至呼吁退出股市。市场陷入极度悲观的状态。

可是,如果马路出车祸,就禁止汽车上路;股市暴跌,永远不去投资,无疑等于一只把头埋在沙子里的鸵鸟。

(注:“鸵鸟心态”是一种逃避现实的心理,也是一种不敢面对问题的行为。)

暴跌之后,正确的应对方式是什么?华尔街之父、13年狂赚700倍的彼得·林奇的观点非常“另类”。

一、彼得·林奇:暴跌,是赚大钱的好机会!

1987年美国股市大崩盘时,很多人从百万富翁沦为贫困阶层,甚至自杀。

当时,林奇管理着100多亿美元的麦哲伦基金,一天亏损近18%,损失高达18亿美元。

林奇和所有基金经理一样,只有一个选择:抛售股票。

过了1年多,林奇回忆当时的恐慌:“在那一时刻,我真的不能确定,到底是到了世界末日,还是我们即将陷入一场严重的经济大萧条,又或者是事情还没变得那么糟糕,仅仅只是华尔街即将完蛋?”

后来,市场表现出乎所有人的意料。在1987年10月的恐慌之后,当年11月股市开始稳步上扬,到1988年6月,市场反弹了400多点,标准普尔涨幅超过23%。

彼得·林奇花了数十亿美元,买回来的教训一直在市场最恐慌时被反复验证:

不要因恐慌而全部贱价跑出股票。因为,你在股市暴跌中绝望地卖出股票,那么,你的卖出价格往往会非常低。

暴跌才是赚大钱的好机会!

二、别灰心,A股“跑赢”巴菲特!

下图是2002年-2017年期间中国大类资产全收益指数,其中,海外中资股和红色的A股,分别处于所有中国资产里的第一、第二名。

所以,不管你怎么唱空,股权投资仍然是中国最赚钱的渠道。

事实上,在1990年12月,A股第一个交易日等额买入所有股票,直到今天,年化收益率超过28%,远远高于巴菲特的21%收益率,跑赢股神。

另外,据近12年期间的个股统计,A股70%股票可以达到年化10%以上,15.36%的机会让你年化收益超过20%。

无论整体市场,还是细分个股,中国股市的赚钱能力一点不逊色。

如果参考现在A股估值,上证指数为15.04倍,处于2016年1月熊市见底的位置;深证指数为27.01倍,处于2014年牛市起点。

所以,A股值得回避吗?

不妨改变思维,尝试暴跌下挖掘市场的赚大钱机会,站在长期盈利的低位。

三、低价买入好公司!

暴跌之后,哪类股票涨得最好?

彼得林奇提出了两点:第一,对持有的好公司股票要有坚定的勇气,第二,要敢于低价买入好公司股票。

两个关键点:发现好公司、低价买入。

回顾2017年,情况确实如30多年前彼得·林奇讲述的一样。

低估、优秀公司屡屡创出新高,白酒、家电、保险等漂亮50板块,成为了整个市场领头的板块。

2018年情况类似,医药、消费、食品等行业仍然是资金追逐的重心,恒瑞、片仔癀、海天味业等都是公认的优秀公司。

因此,暴跌之后的风格,如无意外会继续“重演”,记住,好公司、低估值!

结合当前A股走势,3个行业最有可能存在低估、优秀的公司:

1、新能源。新能源汽车从概念到落地,不少锂电板块拥有非常好的现金流,而且全球锂资源的逐步被瓜分,垄断性非常强。

而且,2017年新能源汽车销量为16.3万辆,同比增长55%,行业空间巨大。

2、电力。防御板块,连续下跌3年,估值明显修复,市盈率23倍左右。

另外,动力煤价格下行趋势较为明显,行业一季度业绩快速反弹。

3、家居板块。受益于2015-2017年楼市销量激增,家居行业从一线城市逐步下沉至3、4线城市,存量业务足够消化2-3年,因此,未来业绩稳定性非常好。

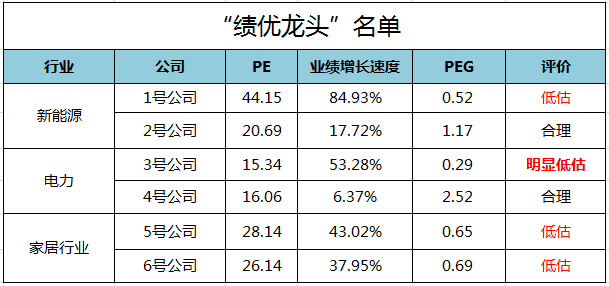

综合上述3个低估、优质的行业,我们分别挑选了2只最具确定性的行业龙头,最先受益行业回暖,合计6家,组成“绩优龙头”名单(如下)。

其中,3号公司的PEG出现明显低估,业绩增长快的特质。

(来源:凤凰网 编辑 单钰涵 责编 赵怀朴 )